SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Блог им. Sivak87 |Пятница вечер. Рынку стало очень плохо 📉

- 24 июня 2023, 17:06

- |

Сделка Яндекса срывается 🤷♂️

Так тут еще и политика 👇

Что думаете подписчики❓Фэйк или реально произошло не очень хорошее?

Залетел в шорт как хэдж 🚀 как у вас успехи ?

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Так тут еще и политика 👇

Что думаете подписчики❓Фэйк или реально произошло не очень хорошее?

Залетел в шорт как хэдж 🚀 как у вас успехи ?

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

- комментировать

- Комментарии ( 4 )

Блог им. Sivak87 |Переезд компаний ближе чем кажется 🚀

- 23 июня 2023, 13:42

- |

Акционеры VK, владеющие акциями, предоставляющими не менее чем 65% голосов от общего числа голосов, приняли письменную резолюцию в связи со сменой регистрационного агента и зарегистрированного адреса компании.

Иными словами, переезд VK уже очень близок на фоне чего расписки сегодня идут против рынка 📈

В рамках портфеля, принято решение частично сократить позицию 🔥

Смотреть в профиле

Так же есть и другой позитив, Траты россиян на мобильные игры в App Store и Google Play за год упали в 3 раза.

Ждём, когда появится RuStore. На базе Android VK уже организовал возможность покупок 😉

🐳- держу ВК

🔥- только купил

👍- уже пофиксил

🤡- даже не покупал

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Иными словами, переезд VK уже очень близок на фоне чего расписки сегодня идут против рынка 📈

В рамках портфеля, принято решение частично сократить позицию 🔥

Смотреть в профиле

Так же есть и другой позитив, Траты россиян на мобильные игры в App Store и Google Play за год упали в 3 раза.

Ждём, когда появится RuStore. На базе Android VK уже организовал возможность покупок 😉

🐳- держу ВК

🔥- только купил

👍- уже пофиксил

🤡- даже не покупал

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Блог им. Sivak87 |Рынку нужен был лишь только повод 🤷♂️

- 23 июня 2023, 13:27

- |

Катастрофического снижения не жду, лишь коррекциии процентов в 5% 🤫

11-ый пакет санкций против РФ, что там❓

👉 ЕС ввел санкции против 87 компаний, поддерживающих РФ

👉 ЕС включил в 11-й пакет санкций против РФ механизм «борьбы с их обходом», который позволит вводить ограничения против третьих стран ❗️уже попали под санкции компании из Армении, Ирана, Китая, ОАЭ, Сирии, Узбекистана за поддержку РФ

👉 Запрет на заходы в свои порты любых танкеров, которые осуществляли морскую перегрузку нефти с других судов

👉 ЕС полностью запретил поставки нефти по северной ветке нефтепровода «Дружба»

👉 Запрет экспорт в РФ электрокомпонентов, полупроводников

👉 Запрет поставки в РФ электрокаров и гибридов, автомобилей с двигателями выше определенного объема

👉 ЕС расширил список запрещенных к транзиту высокотехнологичных и военных товаров

❗️ Но более существенное событие впереди — возможное включение в черней список FATF

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

11-ый пакет санкций против РФ, что там❓

👉 ЕС ввел санкции против 87 компаний, поддерживающих РФ

👉 ЕС включил в 11-й пакет санкций против РФ механизм «борьбы с их обходом», который позволит вводить ограничения против третьих стран ❗️уже попали под санкции компании из Армении, Ирана, Китая, ОАЭ, Сирии, Узбекистана за поддержку РФ

👉 Запрет на заходы в свои порты любых танкеров, которые осуществляли морскую перегрузку нефти с других судов

👉 ЕС полностью запретил поставки нефти по северной ветке нефтепровода «Дружба»

👉 Запрет экспорт в РФ электрокомпонентов, полупроводников

👉 Запрет поставки в РФ электрокаров и гибридов, автомобилей с двигателями выше определенного объема

👉 ЕС расширил список запрещенных к транзиту высокотехнологичных и военных товаров

❗️ Но более существенное событие впереди — возможное включение в черней список FATF

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

Блог им. Sivak87 |❗️Центробанк Турции решился: ключевая ставка выросла на 6,5% до 15%.

- 22 июня 2023, 17:01

- |

✔️ Турецкий регулятор повышает ставку впервые за 27 месяцев — с марта 2021 года.

👉 Решение повысить ставку совпало с ожиданиями рынка.

🏦 В JPMorgan и Deutsche Bank ожидали роста ставки до 25%, в Morgan Stanley — до 20%, а в Goldman Sachs — до 40%.

💰 к рублю Лира полетела камнем вниз из-за более низкого факта повышения, хотя при этом, это существенный шаг к последующему росту 🚀

⏰ Следующее заседание ЦБ Турции состоится 20 июля.

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

👉 Решение повысить ставку совпало с ожиданиями рынка.

🏦 В JPMorgan и Deutsche Bank ожидали роста ставки до 25%, в Morgan Stanley — до 20%, а в Goldman Sachs — до 40%.

💰 к рублю Лира полетела камнем вниз из-за более низкого факта повышения, хотя при этом, это существенный шаг к последующему росту 🚀

⏰ Следующее заседание ЦБ Турции состоится 20 июля.

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Блог им. Sivak87 |На фоне выступлений Пауэлла рынок валюты, драг.металлов и сам американский рынок подвергались существенной волатильности 📈

- 22 июня 2023, 10:18

- |

При этом на рынке наблюдается открытие большого количества новых позиций в паре доллар-рубль 💵

Основные инициаторы — юридические лица, открывающие короткие позиции.

Не исключаю новое сильное движение❗️

Цена скоро будет пробивать уровень ЕМА9 диапазона 84 рублей, с целью к уровню 81 — 82 рубля.

Вероятно дело рук экспортеров ⛽️ и они сливают валюту по рынку. Дивергенция набирает обороты. Аккуратнее с Лонгами 😉

👀 Наблюдаем и не реагируем на подобные «пойдет вверх или вниз, но точно вправо» 🤣 как на скрине, толи падает золото из-за роста бакса, толи из-за его падения 🤷♂️🤣

А в рамках закрытого канала сегодня зафиксировали шорт NVDA в +11% делал сделку на этом канале

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

Основные инициаторы — юридические лица, открывающие короткие позиции.

Не исключаю новое сильное движение❗️

Цена скоро будет пробивать уровень ЕМА9 диапазона 84 рублей, с целью к уровню 81 — 82 рубля.

Вероятно дело рук экспортеров ⛽️ и они сливают валюту по рынку. Дивергенция набирает обороты. Аккуратнее с Лонгами 😉

👀 Наблюдаем и не реагируем на подобные «пойдет вверх или вниз, но точно вправо» 🤣 как на скрине, толи падает золото из-за роста бакса, толи из-за его падения 🤷♂️🤣

А в рамках закрытого канала сегодня зафиксировали шорт NVDA в +11% делал сделку на этом канале

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

( Читать дальше )

Блог им. Sivak87 |Сталквики прут без остановки 🔥

- 21 июня 2023, 18:43

- |

На фоне недавних обещаний Северстали (тут)

Сила 💪 подтверждается новыми данными 👇

По данным WSA производство стали в мае составило 161.6 млн тонн (-5.1% гг) vs 161.4 (-2.4% гг) в апреле.

Ухудшение мировой динамики выпуска происходит, из-за слабого восстановления Китая

Кстати, вчера об этом заявил и Байден, который обвинил главу Китая, в том, что тот не в курсе что вообще происходит 😀

Отмечается и настоящий обвал в Турции (-10.4%) 🇹🇷 В то же время в мае прекрасно чувствовали себя Индия, Иран и Россия. 🇮🇳 🇮🇷 🇷🇺

Тем временем Северсталь штурмует новые вершины ✔️

Что делаете со Сталеварами?

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Сила 💪 подтверждается новыми данными 👇

По данным WSA производство стали в мае составило 161.6 млн тонн (-5.1% гг) vs 161.4 (-2.4% гг) в апреле.

Ухудшение мировой динамики выпуска происходит, из-за слабого восстановления Китая

Кстати, вчера об этом заявил и Байден, который обвинил главу Китая, в том, что тот не в курсе что вообще происходит 😀

Отмечается и настоящий обвал в Турции (-10.4%) 🇹🇷 В то же время в мае прекрасно чувствовали себя Индия, Иран и Россия. 🇮🇳 🇮🇷 🇷🇺

Тем временем Северсталь штурмует новые вершины ✔️

Что делаете со Сталеварами?

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Блог им. Sivak87 |🏗Льготная программа Минстроя для молодежи

- 21 июня 2023, 18:27

- |

👉 Сегодня МинСтрой сообщил о разработке программы компенсации россиянам до 35 лет, которые копят на первый взнос по ипотеке, 50% расходов за съемное жилье. 🚀

В целом, эта субсидия охватит порядка 310 тысяч человек ежегодно

Вопросов пока очень много, начиная от серого рынка аренды, 🏠 заканчивая тем, что захочется во время накоплений, потратить средства на что-то другое или более нужное в моменте (здоровье)🤷♂️

В любом случае, судя по всему на горячую новость реагирует CIAN 🔥

Акции улетают в атмосферу и подобрались к важному уровню с отрывом от EMA, что вероятно ознаменуемся скорой корректировкой 📉

Ранее разбирали компанию здесь

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

В целом, эта субсидия охватит порядка 310 тысяч человек ежегодно

Вопросов пока очень много, начиная от серого рынка аренды, 🏠 заканчивая тем, что захочется во время накоплений, потратить средства на что-то другое или более нужное в моменте (здоровье)🤷♂️

В любом случае, судя по всему на горячую новость реагирует CIAN 🔥

Акции улетают в атмосферу и подобрались к важному уровню с отрывом от EMA, что вероятно ознаменуемся скорой корректировкой 📉

Ранее разбирали компанию здесь

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Блог им. Sivak87 |Хайповая история сдуваться ? 🤯

- 21 июня 2023, 12:03

- |

Магнит нарастил количество мягких дискаунтеров «Моя цена» до 1 тыс.

В настоящий момент сеть представлена в 645 городах 64 регионов РФ.

Это отлично, тк такой формат способствуют посты чистой прибыли, но пока затраты на открытие магазинов бьют ключом 🤫

Что я тут подумал ❓

Новость с выкупом отличная, но… оферта то не принудительная, в добровольная… а значит Ин рез может и отказаться от такого выхода… а будет ли он соглашаться на выход если цена Магнита улетит в космос? Ну даже на 5300-6000к рублей за акцию как многие прогнозируют?

Какой идиот 🤷♂️ будет выходить из Магнита с дисконтом уже не 50, а все 100+%? И отдавать свои миллиарды?)

За 22 год убыток… да деньги есть на дивы, но не у Магнита, а у его основной дочки…

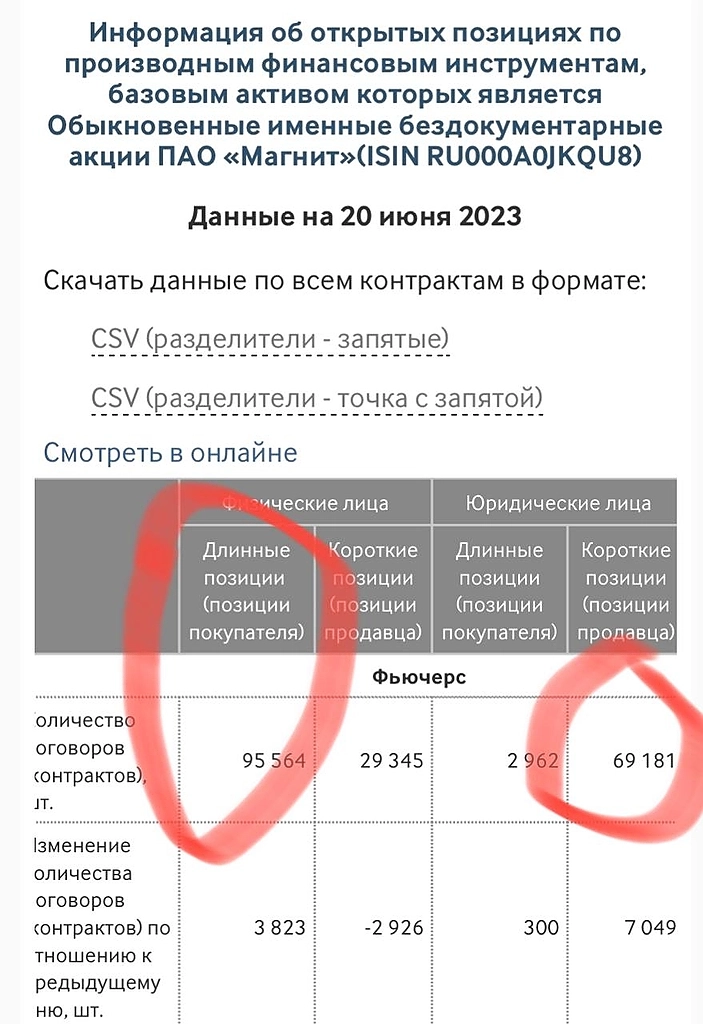

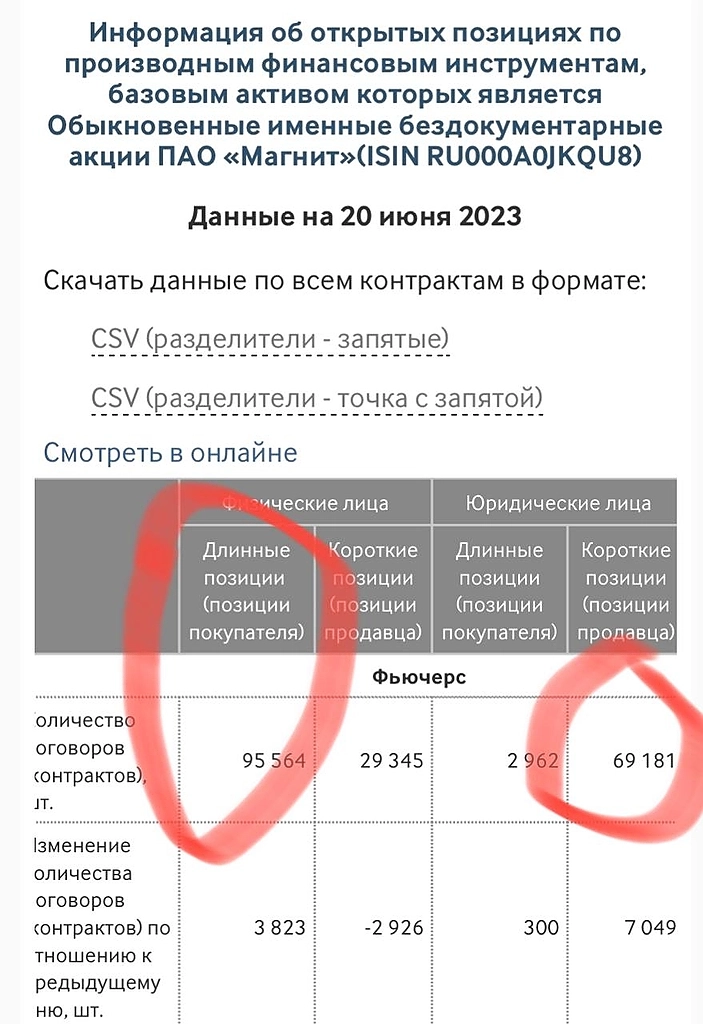

И давайте глянем в позиции. ЮЛ в тотальных шортах которые продолжают расти, может конечно это и хэдж 🤷♂️ но явно с их ростом давление будет

Что думаете по активу?

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

В настоящий момент сеть представлена в 645 городах 64 регионов РФ.

Это отлично, тк такой формат способствуют посты чистой прибыли, но пока затраты на открытие магазинов бьют ключом 🤫

Что я тут подумал ❓

Новость с выкупом отличная, но… оферта то не принудительная, в добровольная… а значит Ин рез может и отказаться от такого выхода… а будет ли он соглашаться на выход если цена Магнита улетит в космос? Ну даже на 5300-6000к рублей за акцию как многие прогнозируют?

Какой идиот 🤷♂️ будет выходить из Магнита с дисконтом уже не 50, а все 100+%? И отдавать свои миллиарды?)

За 22 год убыток… да деньги есть на дивы, но не у Магнита, а у его основной дочки…

И давайте глянем в позиции. ЮЛ в тотальных шортах которые продолжают расти, может конечно это и хэдж 🤷♂️ но явно с их ростом давление будет

Что думаете по активу?

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Блог им. Sivak87 |Газовый гигант напугал инвесторов 🤯

- 21 июня 2023, 11:51

- |

🎙️ Леонид Михельсон высказался в части результатов Новатэка

👉 EBITDA за 2023 г. снизится на 25%

📉 Чистая прибыль за 2023 г. снизится на 30%

👉 Добыча углеводородов может вырасти на 1-2%

👉 Инвестиции в Арктик СПГ-2 превысят $22 млрд

👉 Планируют реализовать Мурманский СПГ на своей ресурсной базе

Снижение финансовых показателей ожидается на фоне падения цен на СПГ. 😢 Исходя из высказываний подрастет CAPEX, что скажется и на дивидендах 🤷♂️

Теперь более 100 рублей дивидендами на бумагу, скорее всего, не увидим.

Важно учитывать, что компания никогда не была дивидендной историей 🚀

✔️ Слив акций произошел ровно на уровень EMA, от которого сразу прошел хороший выкуп

🤫 Только резкие взлеты и падения отдельных акций говорят уже об отсутствии коротких идей и предвестник коррекции 🤷♂️

🐳- держу

🔥- покупаю

👍- продаю

🤡- я в третьем эшелоне

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

👉 EBITDA за 2023 г. снизится на 25%

📉 Чистая прибыль за 2023 г. снизится на 30%

👉 Добыча углеводородов может вырасти на 1-2%

👉 Инвестиции в Арктик СПГ-2 превысят $22 млрд

👉 Планируют реализовать Мурманский СПГ на своей ресурсной базе

Снижение финансовых показателей ожидается на фоне падения цен на СПГ. 😢 Исходя из высказываний подрастет CAPEX, что скажется и на дивидендах 🤷♂️

Теперь более 100 рублей дивидендами на бумагу, скорее всего, не увидим.

Важно учитывать, что компания никогда не была дивидендной историей 🚀

✔️ Слив акций произошел ровно на уровень EMA, от которого сразу прошел хороший выкуп

🤫 Только резкие взлеты и падения отдельных акций говорят уже об отсутствии коротких идей и предвестник коррекции 🤷♂️

🐳- держу

🔥- покупаю

👍- продаю

🤡- я в третьем эшелоне

*не является ИИР

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Блог им. Sivak87 |Сегодня рынок опрокинулся вниз из восходящего клина 📉

- 21 июня 2023, 11:37

- |

Говорят, что это падение рынка из — за одного брокера произошло, клиентам которого пришло уведомление о том, что у них маржин коллы.

Если это правда, то это сильно настораживает не столько по тому, что сбой, а что инвесторы тотально верят в рынок и восходящее движение 🚀

Лонг сквиз должен случиться 🤡

В общем, если не хотите попасть в просак, ловите ссылки от меня с бонусами от других топовых компаний вниз

Открыть счет в БКС my.broker.ru/dobs/become_customer_smev_agent2?refid=18760

Открыть счет в Финам www.finam.ru/landings/demoaccount?AgencyBackOfficeID=71&agent=403cee43-63d3-4ce6-9023-7a41a5d6105e

С 🧡 @aboutdiv

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

Если это правда, то это сильно настораживает не столько по тому, что сбой, а что инвесторы тотально верят в рынок и восходящее движение 🚀

Лонг сквиз должен случиться 🤡

В общем, если не хотите попасть в просак, ловите ссылки от меня с бонусами от других топовых компаний вниз

Открыть счет в БКС my.broker.ru/dobs/become_customer_smev_agent2?refid=18760

Открыть счет в Финам www.finam.ru/landings/demoaccount?AgencyBackOfficeID=71&agent=403cee43-63d3-4ce6-9023-7a41a5d6105e

С 🧡 @aboutdiv

Источник: Телеграмм канал Дивидендный обозреватель t.me/+L-8JEsUeSbs5NzFi

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс